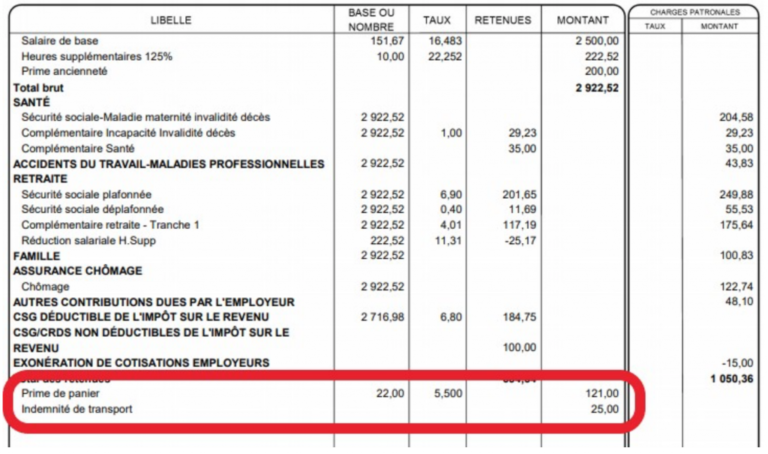

✅ Le total des cotisations et contributions sur une fiche de paie représente les déductions pour la sécurité sociale, retraites, chômage, santé et autres prélèvements obligatoires.

Le total des cotisations et contributions sur une fiche de paie représente la somme des montants prélevés sur le salaire brut d’un employé pour financer divers dispositifs sociaux et fiscaux. Ce total est crucial car il influence directement le salaire net perçu par le salarié. Il inclut généralement des cotisations pour la sécurité sociale, la retraite, l’assurance chômage, et d’autres contributions spécifiques en fonction des conventions collectives ou des accords d’entreprise.

Nous allons explorer en détail les différentes composantes du total des cotisations et contributions sur une fiche de paie. Nous examinerons les types de cotisations, leur impact sur le salaire net et les obligations de l’employeur à ce sujet. Pour cela, nous aborderons les points suivants :

1. Les types de cotisations et contributions

- Les cotisations sociales : Ce sont les prélèvements destinés à financer la protection sociale, incluant la santé, la maternité, l’invalidité et la vieillesse.

- Les cotisations de retraite : Elles alimentent les caisses de retraite afin d’assurer une pension aux salariés lors de leur départ à la retraite.

- Les contributions à l’assurance chômage : Elles permettent de soutenir les personnes sans emploi par le biais d’allocations.

- Les contributions spécifiques : Selon les secteurs d’activité, des contributions peuvent être ajoutées, comme celles pour la formation professionnelle.

2. Impact sur le salaire net

Le total des cotisations et contributions a un impact direct sur le salaire net que perçoit un salarié. En effet, le salaire brut est réduit par ces prélèvements, ce qui peut amener à des différences significatives entre le brut et le net. En général, on constate que les cotisations représentent environ 20% à 25% du salaire brut, mais ce pourcentage peut varier selon les situations individuelles, les secteurs d’activité et les accords collectifs.

3. Obligations de l’employeur

Les employeurs ont la responsabilité de calculer, de déclarer et de verser les cotisations et contributions à l’administration fiscale ou aux organismes sociaux. Ils doivent également fournir aux employés une fiche de paie claire et détaillée, indiquant le montant total des cotisations prélevées. En cas de non-respect de ces obligations, l’employeur s’expose à des sanctions financières.

Comprendre les différents types de cotisations sociales en France

Les cotisations sociales en France sont essentielles pour le financement du système de protection sociale, y compris la santé, la retraite et les allocations familiales. Comprendre les différents types de cotisations peut sembler complexe, mais c’est crucial pour déchiffrer votre fiche de paie.

1. Les cotisations salariales

Les cotisations salariales sont prélevées directement sur le salaire brut des employés. Elles comprennent :

- Assurance maladie : finance les dépenses de santé.

- Assurance vieillesse : contribue au système de retraite.

- Assurance chômage : permet de soutenir les personnes sans emploi.

- Cotisations pour les accidents du travail : couvrent les frais en cas d’accidents liés au travail.

2. Les cotisations patronales

Les cotisations patronales sont celles que l’employeur doit payer en plus du salaire brut. Ces contributions sont également destinées à financer le système de protection sociale. Exemples de cotisations patronales :

- Contributions à l’assurance maladie

- Cotisations à l’assurance vieillesse

- Contributions à l’assurance chômage

- Taxe d’apprentissage : pour le financement des formations professionnelles.

Tableau comparatif des cotisations salariales et patronales

| Type de cotisation | Responsabilité | Utilisation des fonds |

|---|---|---|

| Cotisations salariales | Employé | Santé, Retraite, Chômage |

| Cotisations patronales | Employeur | Santé, Retraite, Formation |

3. Les cotisations spécifiques

En plus des cotisations classiques, certaines professions ou secteurs peuvent avoir des cotisations spécifiques. Par exemple :

- Les professions libérales ont leurs propres systèmes de retraite.

- Les travailleurs indépendants paient des cotisations différentes de celles des salariés.

Il est essentiel de comprendre ces différentes cotisations pour une gestion financière efficace et pour éviter toute surprise lors de la réception de votre fiche de paie.

Statistiques clés

En 2022, les cotisations sociales représentaient environ 28% du salaire brut en moyenne, une part significative qui reflète l’importance du réseau de protection sociale en France.

Questions fréquemment posées

Qu’est-ce que le total des cotisations et contributions ?

Le total des cotisations et contributions sur une fiche de paie regroupe les prélèvements sociaux et fiscaux qui financent la sécurité sociale et d’autres protections sociales. Cela inclut les cotisations pour la retraite, la santé, et l’assurance chômage.

Comment est-il calculé ?

Le total est généralement calculé en pourcentage du salaire brut, appliqué à différentes tranches de rémunération. Chaque type de cotisation peut avoir un taux différent, déterminé par la législation en vigueur.

Pourquoi est-il important ?

Ce total a un impact direct sur le salaire net perçu par l’employé, et il est crucial pour évaluer le coût global d’un employé pour l’entreprise. Cela affecte également les droits à la retraite et aux prestations sociales.

Quelles sont les principales cotisations ?

Les principales cotisations incluent celles pour l’assurance maladie, l’assurance vieillesse, l’assurance chômage et les cotisations pour les accidents du travail. Chacune d’elles contribue à différentes protections sociales.

Comment vérifier les montants sur ma fiche de paie ?

Pour vérifier les montants, il suffit de consulter la section dédiée aux cotisations sur votre fiche de paie. Si vous avez des doutes, n’hésitez pas à demander des explications à votre service des ressources humaines.

Données clés sur le total des cotisations et contributions

| Type de cotisation | Taux (%) | Objectif |

|---|---|---|

| Assurance maladie | 13.10 | Financer les soins de santé |

| Assurance vieillesse | 16.65 | Retraite des salariés |

| Assurance chômage | 4.05 | Assurance contre le chômage |

| Accidents du travail | 1.50 | Couverture des accidents de travail |

Nous vous invitons à laisser vos commentaires ci-dessous et à consulter d’autres articles sur notre site Internet qui pourraient vous intéresser !